Olá investidor!

Estamos acostumados a ver comerciais cenas onde um casal de idosos aproveita sua aposentadoria numa praia. Quem nunca sonhou com algo parecido?

Porém, essa não é uma realidade da maioria dos brasileiros, visto que culturalmente não temos o hábito de pensar no longo prazo – e muito menos de priorizar uma educação financeira em nossa vida.

Em resumo, existem três opções para quem deseja ter uma renda no futuro:

1. Previdência Social: depender da ajuda do governo quanto a política previdenciária, o famoso INSS;

2. Negócio próprio: continuar trabalhando, porém com uma jornada menor;

3. Previdência Privada: investimentos financeiros planejados.

Nada impede que na aposentadoria utilizemos as três opções ao mesmo tempo, ou seja, ter uma renda do INSS, diminuir a jornada de trabalho e contar com um auxílio da previdência privada como forma de complemento de renda.

Um dos principais e mais comuns veículos financeiros que são utilizados nesta terceira opção (previdência complementar) é a Previdência Privada, e é exatamente sobre “ela” que gostaria de conversar contigo nesse texto.

A previdência privada tem o objetivo de complementar sua aposentadoria. É um dos investimentos mais populares que temos, visto que é simples, disciplina o investidor e atende a todos os perfis – do mais conservador ao mais agressivo.

Contudo, a Previdência Privada tem características bem distintas em relação aos outros investimentos, das quais ressalto algumas:

· VGBL x PGBL

O plano VGBL é indicado para os investidores que fazem a declaração simplificada ou é isento da declaração anual de Imposto de Renda e, no momento que o investidor desejar resgatar, o imposto incidirá apenas sobre o lucro obtido no período de aportes/acumulação da sua Previdência Privada.

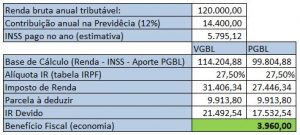

Já no plano PGBL, o investidor pode optar por deduzir até 12% da sua renda tributável (soma de salário e rendimentos mensais) na declaração de Imposto de Renda anual, logo, é indicada para quem faz a declaração completa. Neste caso, no momento que o investidor desejar resgatar sua previdência o imposto de renda incidirá sobre o montante total investido. Veja a simulação abaixo:

OBS: Caso você faça a declaração completa e queira investir mais do que 12% da sua renda em previdência, é aconselhável que faça dois planos, um PGBL e um VGBL para que otimize sua tributação.

· Tributação

Existem dois modelos de tributação: Progressiva e Regressiva.

Na Progressiva, a tabela utilizada é a mesma que determina a do imposto de renda sobre seu salário na declaração anual de IR à Receita Federal. A depender do resgate, será debitado 15% na fonte e o restante no momento da declaração anual, se necessário.

O regime Regressivo obedece uma tabela que decresce ao passar dos anos, chegando a uma alíquota mínima de 10% para os aportes feitos à mais de 10 anos. Por ser um produto financeiro de longo prazo, a previdência tem vantagem em relação aos outros investimentos (CDB, Fundo de Investimentos, etc), pois a maioria deles tem alíquota mínima de IR de 15%, a partir de 2 anos.

· Conversão em renda

No momento da aposentadoria, você pode optar por transformar todo seu patrimônio em uma Renda Vitalícia ou Temporária, ou seja, você não irá mais precisar se preocupar com os investimentos e vai receber uma renda todo mês na sua conta (geralmente é corrigida pela inflação). Vale observar as tábuas atuariais de cada seguradora, pois isso esse detalhe irá influenciar no valor a ser recebido mensalmente caso opte por Renda Vitalícia ou Temporária.

· Sucessão Patrimonial

Assim como o seguro de vida, a previdência é um patrimônio que é livre de inventário e impenhorável, logo você pode definir em vida quem serão os beneficiários daquele patrimônio, e o montante será pago sem necessidade de pagar nenhum imposto de transferência (ITCMD, atualmente 8% em Salvador), nem custos com cartório ou qualquer outro impedimento legal.

Outra alternativa é caso você tenha uma parcela do patrimônio em imóveis. Neste caso você pode optar por colocar em previdência cerca de 10% a 15% do valor dos imóveis que serão utilizados pelos seus herdeiros para os custos com inventário dos imóveis, com o objetivo de simplificar e agilizar o processo de inventário.

· Portabilidade

Caso você queira mudar o fundo de investimentos do seu Plano de Previdência Privada para outro de perfil mais agressivo, por exemplo, você não precisa resgatar o recurso e aplicar novamente. Caso o faça, você irá voltar para alíquota máxima de imposto de renda na oportunidade de novo resgate deste último fundo caso optasse pela tabela regressiva (veja acima).

As leis brasileiras que regulam o Mercado de Previdência Privada preveem a possibilidade de Portabilidade dos recursos de um fundo para outro sem a necessidade de resgate. Esse processo é bem simples e acontece à luz do controle, supervisão e diligenciamento do Regulador do Mercado de Previdência – SUSEP (Superintendência de Seguros Privados).

Outra vantagem da prerrogativa de portabilidade se dá caso você, verificando uma melhor performance/desempenho de fundos de outra Seguradora, queira migrar para os fundos desta nova Instituição. O mesmo interesse de portabilidade pode surgir por outros motivos como melhor taxa de administração, carregamento, perfil de gestor, etc.

É importante ficar atendo às taxas de administração e taxas de carregamento que os fundos possuem. Geralmente os fundos de gestores especializados e independentes (fora dos grandes bancos) possuem taxas menores associadas a performances melhores. No momento da contratação, procure empresas que trabalhem com plataformas abertas, onde você tenha a opção de comparar as diversas seguradoras do Mercado.

Bons negócios.

Rafael Nelli

Assessor de Investimento

FONTE: site Ganhe Mais, Info Money, disponível em: http://ganhemais.infomoney.com.br/perfil/especialista/rafael-nelli-borges/aposentadoria-voce-esta-se-preparando

]]>

Deixar Um Comentário